年中看产业:2014年上半年LED产业向暖理性发展

2014-08-18 15:27:24 来源: 浏览次数:0

国内芯片产销两不忘发展如火如荼

2014年第一季度业绩预告,LED外延芯片上市企业除德豪润达预告为亏损外,三安光电、华灿光电、乾照光电以及华灿光电均为盈利。德豪润达认为亏损原因一方面是产品毛利率下滑,另一方面是财务费用大幅度增长。对于预告盈利的企业和去年同期相比也是增减有别。盈利预期增幅最大的三安光电报告称,市场需求旺盛和公司主要生产设备MOCVD满产是业绩增长的原因,同样国星光电也将业绩增长归结为销售收入增加,表明了市场需求的增加是主因。而华灿光电和乾照光电因为非主营业务收入减少而使业绩预期低于去年同期。

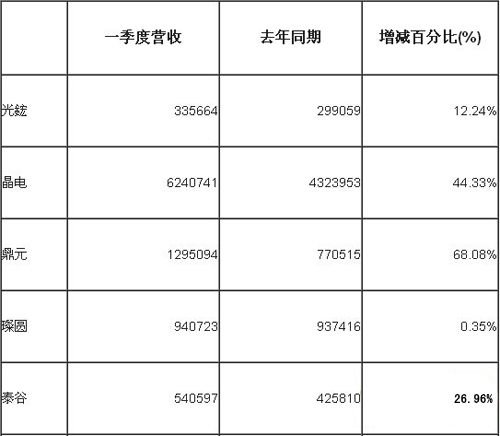

以晶元、璨圆、新世纪、鼎元、泰谷等为代表的台湾地区LED芯片企业在2013年营收业绩虽表现各异,但是随着有风向标意义的晶元光电由亏转盈,行业整体回暖的趋势明显。进入2014年第一季度,延续2013年底的上升趋势,各芯片企业营收业绩持续向好。其中龙头企业晶元光电营收超过62亿元新台币,同比增幅达到44%,鼎元的增长幅度更是高达68%。受惠于照明市场需求的大幅增加,同时较多的台湾LED芯片企业进入国际电视大厂的供应链,在LED背光渗透率不断提高的情况下,为企业带来了持续的订单,因此2014年第一季度,作为传统的行业淡季,大部分企业反而产能饱满,呈现淡季不淡的状态,营收业绩也不断创下新高。在到来的第二季度已进入传统的行业旺季,各公司纷纷表示将开足马力向更好的业绩冲刺,其中晶元已新增产能,新世纪增加覆晶芯片比重,璨圆进行产品线调整,加大照明芯片的比重。由此预料二季度各企业主要生产设备MOCVD将有可能满产运行,营收业绩也将挑战新高。

从2014年前半年的发展趋势来看,我国LED上游芯片技术将持续提升,产能会加快释放,但企业表现会出现分化,一些规模小、技术实力不强的芯片企业的生存之路将变得愈发艰难,而外延芯片企业的数量也会逐步减少,集中度会进一步提升,产品价格企稳。

随着节能减排的迫切需求,LED将成为通用照明领域的主流光源,对外延芯片产品的需求也会快速增长。不过,就前半年来看,2014年芯片环节竞争激烈的局面还将持续,中低端市场毛利率低的现状将很难改变,产业整体盈利水平下降的现实不可忽视。因此,提升技术水平、科学调整投资规模和产品结构成为大多数外延芯片厂商的现实选择。

笔者在采访中了解到,国内部分芯片产品在技术、性能方面已经逐步接近国外品牌企业的水平,体现出较高的性价比,但良率和性能稳定性方面还有进一步提升的空间,而这一点也是决定芯片国产化率的主要原因。一些中游封装企业表示,目前对国产化芯片已有一定程度上认可,采用国产品牌的芯片也是大势所趋。

LED芯片国产化率将持续提高。在国产芯片当中,当前小功率芯片的接受度相对更高,而大功率芯片由于对技术、性能以及可靠性的要求较高,国产化水平会滞后于小功率芯片。但总体来看,国产化外延芯片的技术水平、性价比、市场接受度都在不断提高,从今年一季度封装企业和外延芯片企业的合作进展来看。

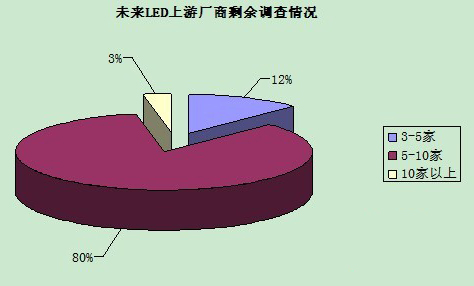

从前半年的情况来分析,相信2014年外延芯片企业的市场表现会大好于2013年。对于未来将会有多少家芯片企业存在,80%的调查对象认为芯片环节会剩下5-10家企业;12%的调查对象认为会产生寡头垄断,剩下3-5家企业。

对于2014年,上游企业应该如何应对产业格局的变化,60%的调查对象认为上游企业会横向整合应对产业格局的变化,而也有一些被调查者认为会垂直整合。

垂直整合是LED产业竞争主要形态,但垂直整合的难度很大,需要有本钱,并且风险也很大,业内不乏垂直整合失败的案例。

未来的竞争需要高度整合资源,在国内将更多的体现在上下游优秀企业联盟的方式来实现,企业只有学会让利才会走得更加长远。

目前LED上游芯片环节的竞争似乎已进入白热化阶段。2014年上半年,包括晶元光电、三安等芯片大厂动作不断,为未来发展做准备。不论是横向整合还是垂直整合,又或者是海外整合,共赢是重要的衡量标准,对于企业自身的资本、技术、人才、管理等都是巨大的考验。

一组有关芯片价格和毛利率的调研数据显示,对于2014年芯片价格的变化,认为芯片价格依旧会下跌的调查对象占70%,认为芯片价格会与2013年持平的调查对象占30%。大部分认为芯片价格下跌的调查对象认为跌幅在10%左右,而绝大多数的调查对象认为,与前几年20%-30%的下跌幅度相比,2014年芯片价格下跌的幅度不会太大,从供应商的情况来看,价格更新和调价的幅度及时间也都在放缓。

另有一些调查对象认为,芯片价格每年都会有波峰波谷期,比如每年3-7月价格可能会高一些,而7-12月可能会低一些,综合全年来看,芯片价格的变动应该会与2013年表现持平。此外,针对芯片企业毛利率变化的调研中发现,47%的调查对象认为2014年国内LED芯片企业的毛利率保持在20%-30%,30%的调查对象认为芯片企业毛利率会维持在10%-20%。

芯片企业的毛利率不断被压缩,但到一定程度以后空间会减小,对于外延芯片企业,毛利率最低限度也应该维持在20%以上,除去管理等费用才能有盈利,否则基本就会陷入亏损。从这个角度看,芯片企业毛利率维持在20%-30%实属不高。

二、LED照明行业进入快速增长期淡季不淡

从2014年年初开始,照明行业整合之风四起。可抱团的决不单打独斗,可并购的决不放慢手脚,可跑路的决不苟延残喘,无论是大中小企业、高中低市场,日益激烈的行业竞争,加上经济发展趋于缓慢,行业各界不禁担忧季度业绩的红字情况。

2014年第一季度我国LED行业总产值达到746.8亿元,同比增长25.9%。同时,国内大多LED企业一季度报表相当靓丽:如阳光照明一季度LED收入达到3亿元,同比去年的1.4亿元实现了翻倍增长;华灿光电一季度收入同比大增150.89%;三安光电一季度收入增长30%;鸿利光电一季度营业收入和净利润分别30.26%和71.95%。 种种迹象都在表明,2014年LED照明行业将进入快速增长期。

2013年的7月份,灯饰照明行业迎来了最严重的一个淡季,全国各地灯具城(包括古镇)没有一点客户的味道,淡到没有一粒盐!”搜索去年7、8月份的行业新闻,会发现这句话是出现次数是最多的。

据了解,在产品涨价、卖场涨租、竞争激烈的市场大环境下,2013年1-3月照明市场销量下降幅度达到25%-50%,很多经销商都亏本经营,不少经销商萌生退出照明市场之意。因此,去年出现倒闭潮、跑路风就一点都不惊讶了。

相比较,2014年的6、7月份,LED照明行业明显的在喧闹中多了一份淡定。有行业人士分析称,今年行业竞争更加激烈,品牌战、渠道战正在蔓延,价格竞争依然是主要热点。尽管LED照明产品价格继续下滑,但降速开始减缓。值得庆幸的是整个行业市场呈现火热态势,技术水平的提高,进出口的持续向上,企业表现尤其积极,行业前景依然诱人。

就行业淡季来临应该如何应对的问题,通过走访各地厂商、卖场,大部分受访者表示2014年的淡季没有去年明显,“淡季不淡”,只是企业品牌的打造以及销售渠道的开拓显得尤为重要。

预计2014年1-6月封装上市公司归属股东的净利润

今年上半年,LED下游应用市场需求旺盛,带动了LED封装市场迅猛发展。今年开始,不仅我们会照自己的路线走出现国内LED封装厂商使用芯片本土化的趋势,国内LED应用企业也大量接受高性价比的本土器件,大大拉动了对封装市场的需求。除背光和照明外,自去年以来,以小间距、高端租赁等为典型的LED显示屏细分市场的增长也在相当大的程度上拉动了封装市场的快速发展。

信息来源:OFweek 半导体照明网 编辑:苟丽丽